Петр Войдат

Руководитель отдела должной осмотрительности в Меморандум.Капитал,

В течение долгого времени многие люди спрашивали, когда и начнут ли менеджеры крупных институциональных фондов вкладывать свои мощные ресурсы в криптовалюты.

Правильный вопрос: зачем институциональным инвесторам вообще рассматривать такие инвестиции? Не секрет, что инвестиции в криптовалюту являются одними из самых изменчивых и рискованных, доступных на данный момент. Когда же тогда, например, пенсионный фонд, фундаментальный принцип которого состоит в защите своего капитала и минимизации рисков, будет втянут во что-то столь же непредсказуемое и незрелое, как криптовалюты??

В сообществе появилось множество статей о том, что многие институциональные инвесторы (также называемые Smart Money) готовы инвестировать триллионы долларов в рынок криптовалют как только для этого возникнут нормативные условия.

Такие громкие имена, как Рокфеллер, Ротшильд или Джордж Сорос. инвестирование в криптовалюту пробудило воображение отдельных инвесторов, возродив надежды на возврат к быстрому росту и непомерной отдаче от инвестиций, наблюдаемых в конце декабря 2017 года и в январе 2018 года..

Эти статьи утверждают, что основная причина, по которой эти учреждения в конечном итоге будут инвестировать в этот рынок, – это «огромный потенциал развития, подпитываемый дальнейшим развитием и реальной адаптацией технологии блокчейн в экономике».

Хотя этот тезис звучит более-менее логично и его сложно оспорить, на мой взгляд, это не совсем так, когда речь идет о самих институциональных фондах..

Основное различие между индивидуальным и институциональным инвестором заключается в том, что индивидуальный инвестор смотрит на инвестиции через призму потенциала роста, а институциональный инвестор – через призму риска..

Как я уже упоминал, в этом отношении криптовалюты кажутся очень «неинтересными» активами для таких организаций, как пенсионные фонды. Есть ли что-нибудь, что могло бы убедить их инвестировать в этот рынок??

Это называется коэффициентом корреляции.

Коэффициент корреляции – это довольно простой индикатор, который показывает, движутся ли 2 инвестиционных актива в одном направлении. Коэффициент имеет значение от 1 до -1, где 1 – полная положительная корреляция. То есть активы A и B движутся в одном направлении с точно такой же производительностью, в то время как коэффициент -1 означает полную отрицательную корреляцию, то есть 2 актива ведут себя точно обратно с противоположной динамикой. Коэффициент около 0 указывает на отсутствие корреляции..

Хорошим примером сильной положительной корреляции является, например, цена на сырую нефть и стоимость акций горнодобывающих компаний..

Хорошо, но почему это так важно?

При построении инвестиционного портфеля крайне важно выбрать инвестиционные активы таким образом, чтобы минимизировать риск потерь. Но что это значит на практике?

Допустим, наш портфель состоит из акций горнодобывающих компаний, нефтяных фьючерсов, норвежской кроны (Норвегия известна своим экспортом нефти)..

На первый взгляд, у нас есть очень диверсифицированные активы (акции, сырьевые товары, форекс); мы чувствуем себя в безопасности. Портфолио идет очень хорошо; рост цен на нефть толкает вверх акции нашей горнодобывающей компании, в то время как норвежская крона также укрепляется по отношению к другим валютам. Наш портфель намного опережает рыночные показатели; мы гении инвестиций!

Однако через несколько дней рынок нефти падает, цены падают примерно на дюжину процентных пунктов, рынок охвачен паникой. Оказывается, мы не только несем убытки по нефтяным контрактам, но наши акции и норвежская крона также находятся в свободном падении. Мы потеряли все наши доходы в мгновение ока, и наш портфель теряет ценность с головокружительной скоростью, несмотря на то, что мы хотели ограничить риск таких потерь за счет диверсификации..

Где мы ошиблись?

Основной проблемой нашего портфеля были плохо отобранные инвестиционные активы, что способствовало резким колебаниям стоимости нашего портфеля. Активы сильно коррелировали; Таким образом, стандартное снижение цены нефтяных контрактов на 3 процента привело к падению стоимости всего портфеля даже выше этого значения. форма диверсификации портфеля не выполнила свою предполагаемую функцию.

Итак, как мы можем контролировать риск?

Одним из важнейших показателей, используемых управляющими инвестиционным портфелем, является так называемый Коэффициент Шарпа.

Это указывает на взаимосвязь между потенциальным риском, измеряемым волатильностью цены данного актива, и ожидаемой прибылью на инвестиции. Короче говоря, коэффициент Шарпа помогает инвесторам определить, принимает ли управляющий фонд соответствующий риск в отношении ожидаемой доходности инвестиций..

Чем выше значение Шарпа, тем лучше, поскольку оно предполагает более высокую предполагаемую доходность по отношению к определенному уровню риска..

Теперь самое интересное: мы можем улучшить наш коэффициент, добавив в наш портфель некоррелированные активы, даже если они представляют собой очень высокий риск..

Вернемся к нашему примеру портфеля, который фактически полностью основан на активах, тесно связанных с сырой нефтью. Если бы мы добавили в наш портфель некоррелированные активы, например, акции транспортных компаний (которые могут даже вырасти из-за более низких цен на нефть), наш портфель был бы более диверсифицированным и, вероятно, потерял бы меньше в стоимости..

Итак, откуда берутся криптовалюты?

Все мы знаем, что криптовалюты – это чрезвычайно рискованное вложение, но самой интересной особенностью этого рынка является его коэффициент корреляции с традиционным финансовым рынком..

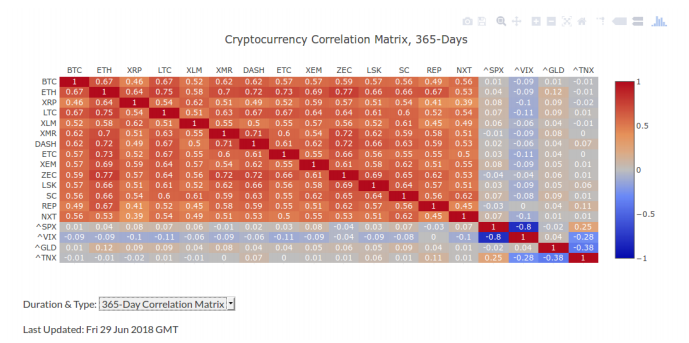

Как мы видим, все криптовалюты, перечисленные в приведенной выше таблице, тесно связаны (с коэффициентом выше 0,5). Внизу мы видим «традиционные» финансовые инструменты, которые служат ориентиром для всего рынка капитала..

Для пояснения SPX означает S&Индекс P 500, VIX – это индекс волатильности рынка (в просторечии именуемый «индексом страха»), GLD в широком смысле означает рынок золота, а TNX – доходность 10-летних облигаций США..

Во всех 4 случаях мы видим, что корреляция с рынком криптовалют за последний год колеблется около нуля или даже является отрицательной.!

Это ключевое математическое доказательство отсутствия корреляции между финансовым рынком и рынком криптовалют.!

Что это значит для криптографии?

Усилия менеджеров инвестиционных фондов по повышению коэффициента Шарпа заставят их добавлять криптовалюты в свои инвестиционные портфели, даже если они могут не полностью понимать саму технологию или ее потенциальные возможности в будущем. Для них важна только историческая статистика корреляции этого рынка с традиционными инвестиционными инструментами..

Как я уже упоминал, их инвестиционные решения принимаются на основе формул и статистических моделей, а не на догадках или стремлении к быстрой прибыли..

На мой взгляд, это самый большой фактор, который привлечет большие институциональные деньги на рынок криптовалют, что в результате дефляционной природы криптовалют и гиперинфляционного характера фиатных валют на уровне 99% должно в конечном итоге привести к повышению цен..

Следовательно, это вопрос «когда», а не «если».

Итак, если вы верите в развитие этой технологии и сохраняли веру до сих пор, и если вы настоящий инвестор, у меня есть только одно сообщение для вас … HODL!

Предоставил Петр Войдат

Петр Войдат – руководитель отдела должной осмотрительности и аналитики в Меморандум.Капитал, международная инвестиционная компания, специализирующаяся на активах на основе блокчейн. Их опыт в сфере венчурного капитала, прямых инвестиций и инвестиционного банкинга позволяет им предоставлять образцовые услуги своим клиентам и отличные возможности для привлечения инвестиций..

Facebook

Facebook YouTube

YouTube