Piotr Wojdat

Șef de due diligence la Memorandum.Capital,

De mult timp, mulți oameni se întreabă când și dacă managerii fondurilor instituționale majore vor începe să își investească resursele puternice criptomonede.

Întrebarea corectă ar trebui să fie: de ce ar trebui investitorii instituționali să ia în considerare o astfel de investiție? Nu este un secret faptul că investițiile criptografice sunt printre cele mai volatile și riscante disponibile în acest moment. Atunci, atunci, când un fond de pensii, de exemplu, al cărui principiu fundamental este să-și protejeze capitalul și să minimizeze riscul, va fi atras în ceva la fel de imprevizibil și imatur ca criptomonedele?

A existat un flux de articole din partea comunității care sugerează că mulți investitori instituționali (numiți și Smart Money) sunt gata să investească miliarde de dolari pe piața criptomonedelor de îndată ce apar condițiile de reglementare pentru aceasta.

Nume mari precum Rockefeller, Rothschild sau George Soros investițiile în cripto au stimulat imaginația investitorilor individuali, reînvierea speranțelor unei reveniri la creșterea rapidă și a rentabilităților exorbitante ale investițiilor la sfârșitul lunii decembrie 2017 și ianuarie 2018.

Aceste articole susțin că principalul motiv pentru care aceste instituții vor investi în cele din urmă pe această piață este „potențialul uriaș de dezvoltare alimentat de dezvoltarea în continuare și de adaptarea reală a tehnologiei blockchain în economie”.

Deși această teză pare mai mult sau mai puțin logică și este dificil de contestat, în opinia mea, acest lucru nu este exact cazul când vine vorba de fondurile instituționale în sine.

Principala diferență între un investitor individual și un investitor instituțional este că un investitor individual privește investiția prin prisma potențialului de creștere, în timp ce un investitor instituțional o face prin prisma riscului..

După cum am menționat deja, criptomonedele par a fi active foarte „neinteresante” pentru instituții precum fondurile de pensii în acest sens. Există ceva care să-i convingă în cele din urmă să investească pe această piață?

Se numește coeficient de corelație

Coeficientul de corelație este un indicator destul de simplu care arată dacă 2 active de investiții se deplasează în aceeași direcție. Coeficientul are o valoare de la 1 la -1, unde 1 este o corelație complet pozitivă. Adică, activele A și B se deplasează în aceeași direcție cu exact aceeași performanță, în timp ce coeficientul -1 înseamnă o corelație negativă completă – adică 2 active se comportă exact invers cu dinamica opusă. Coeficientul în jurul valorii de 0 nu indică nicio corelație.

Un bun exemplu de puternică corelație pozitivă este, de exemplu, prețul țițeiului și prețul acțiunilor companiilor miniere.

Bine, dar de ce este atât de important?

Atunci când construiți un portofoliu de investiții, este extrem de important să selectați activele de investiții în așa fel încât să minimizați riscul de pierderi. Dar ce înseamnă asta în practică?

Să presupunem că portofoliul nostru este format din acțiuni la companii miniere, futures pe petrol, coroană norvegiană (Norvegia este renumită pentru exporturile sale de petrol).

La prima vedere, avem active foarte diversificate (acțiuni, mărfuri, valută); ne simțim în siguranță. Portofoliul se descurcă foarte bine; creșterea prețurilor petrolului împinge stocurile companiei noastre miniere în sus, în timp ce coroana norvegiană se consolidează și față de alte valute. Portofoliul nostru este cu mult înaintea punctelor de referință ale pieței; suntem genii de investiții!

Cu toate acestea, după câteva zile, piața petrolului se prăbușește, prețurile ajungând la o duzină de puncte procentuale, piața este în plină panică. Se pare că nu numai că suferim pierderi din contractele petroliere, dar și acțiunile noastre și coroana norvegiană sunt în cădere liberă. Ne-am pierdut toate câștigurile dintr-o clipită, iar portofoliul nostru pierde în mare măsură cu o viteză vertiginoasă, în ciuda faptului că am vrut să limităm riscul unor astfel de pierderi prin diversificare.

Unde am gresit?

Problema fundamentală a portofoliului nostru a fost activele de investiții slab selectate, care au contribuit la fluctuațiile tumultuoase ale valorii portofoliului nostru. Activele au fost puternic corelate; prin urmare, o scădere standard a prețului contractelor petroliere cu 3% a făcut ca valoarea întregului portofoliu să scadă chiar și dincolo de această valoare. forma diversificării portofoliului nu a reușit să își îndeplinească funcția asumată.

Deci, cum putem controla riscul?

Un indicator crucial folosit de administratorii de portofoliu de investiții este așa-numitul Raportul Sharpe.

Aceasta indică relația dintre riscul potențial, măsurat prin volatilitatea prețului unui anumit activ și randamentul preconizat al investiției. Pe scurt, Sharpe Ratio ajută investitorii să stabilească dacă administratorul fondului își asumă riscul corespunzător în raport cu rentabilitatea așteptată a investiției.

Cu cât valoarea Sharpe este mai mare, cu atât sugerează o rentabilitate presupusă mai mare în raport cu un anumit nivel de risc.

Acum, pentru cea mai interesantă parte: ne putem îmbunătăți raportul adăugând active necorelate la portofoliul nostru, chiar dacă acestea prezintă un risc foarte mare.

Să ne întoarcem la exemplul nostru de portofoliu, care se baza practic în totalitate pe active puternic legate de țiței. Dacă am adăuga active necorelate la portofoliul nostru, de exemplu, acțiuni la companiile de transport (care pot crește chiar și de la prețuri mai mici la petrol), portofoliul nostru ar fi mai diversificat și ar pierde probabil mai puțin în valoare.

Deci, unde intră criptomonedele?

Știm cu toții că criptomonedele sunt o investiție extrem de riscantă, dar cea mai interesantă caracteristică a acestei piețe este coeficientul de corelație cu piața financiară tradițională.

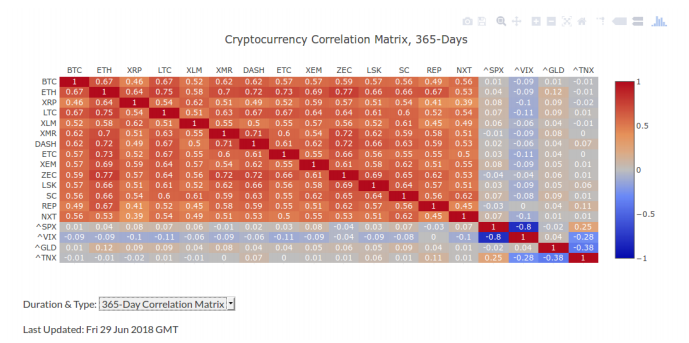

După cum putem vedea, toate criptomonedele enumerate în tabelul de mai sus sunt strâns legate (cu un factor de peste 0,5). În partea de jos, vedem instrumente financiare „tradiționale” care servesc drept punct de referință pentru întreaga piață de capital.

Pentru clarificare, SPX înseamnă S&Indicele P 500, VIX este Indicele Volatilității pieței (denumit în mod colocvial „indicele fricii”), GLD reprezintă în general piața aurului, iar TNX înseamnă randament la obligațiunile SUA pe 10 ani.

În toate cele 4 cazuri, vedem că corelația cu piața criptomonedelor din ultimul an fluctuează în jurul valorii de zero sau este chiar negativă!

Aceasta este dovada matematică cheie a lipsei unei corelații între piața financiară și piața criptografică!

Ce înseamnă acest lucru pentru Crypto?

Eforturile administratorilor de fonduri de investiții de a-și crește Ratele Sharpe îi vor determina să adauge criptomonede la portofoliile lor de investiții, chiar dacă s-ar putea să nu înțeleagă pe deplin tehnologia în sine sau potențialele sale capacități în viitor. Pentru ei, contează doar statisticile istorice ale corelației acestei piețe cu instrumentele tradiționale de investiții.

Așa cum am menționat deja, deciziile lor de investiții se iau pe baza unor formule și modele statistice și nu pe ganduri sau pe dorința de profituri rapide.

În opinia mea, acesta este cel mai mare factor care va atrage bani instituționali mari pe piața criptomonedelor, care, ca urmare a naturii deflaționiste a criptomonedelor și a naturii hiperinflaționiste a monedelor fiat la 99%, trebuie să ducă la creșterea prețurilor în cele din urmă.

Prin urmare, este vorba de „când”, mai degrabă decât „dacă”.

Deci, dacă credeți în dezvoltarea acestei tehnologii și ați păstrat credința până acum și dacă sunteți un investitor real, am un singur mesaj pentru dvs. … HODL!

Contribuție de Piotr Wojdat

Piotr Wojdat este șeful Due Diligence și Analytics de la Memorandum.Capital, o companie internațională de investiții axată pe active bazate pe blockchain. Experiența lor în capital de risc, capital propriu și investiții bancare le permite să ofere servicii exemplare clienților lor și oportunități excelente pentru atragerea investițiilor.

Facebook

Facebook YouTube

YouTube