Daniel Elias

Daniel Elias

Tiếp thị, Jibrel

Một trong những khả năng thú vị nhất được cung cấp bởi các mạng phi tập trung là khả năng xây dựng một thế giới tài chính phi tập trung.

DeFi (Tài chính phi tập trung) hình dung ra một tương lai trong đó tất cả các dịch vụ ngân hàng truyền thống có thể được cung cấp thông qua một mạng lưới phi tập trung và được thực thi bằng cách sử dụng hợp đồng thông minh. Nó sẽ cho phép người tiêu dùng vay và trả tiền một cách tự chủ, cho phép các nhà đầu tư mua chứng khoán được đảm bảo bằng tài sản và xem các giao dịch được thực hiện an toàn trong khi tuân thủ các quy định thích hợp.

Trong khi lưu ký cấp tổ chức là một khối xây dựng cơ bản cần thiết để đạt được điều này, khả năng mã hóa các tài sản khác nhau là mặt khác của đồng tiền này. Thị trường mã thông báo bảo mật trị giá 10 nghìn tỷ đô la đang mở ra, kết hợp sức mạnh của công nghệ blockchain với chứng khoán tiêu chuẩn hóa.

Tokenization đạt được gì?

Tài sản tiền điện tử phần lớn được coi là tiền tệ trong phần lớn thời gian tồn tại của chúng, một phần không nhỏ là do ý định ban đầu của Bitcoin. Tuy nhiên, khi không gian ngày càng phát triển, mục tiêu của tài sản tiền điện tử đã mở rộng.

Thay vì nắm giữ giá trị dựa trên thị trường và thường là trừu tượng, mã hóa cho phép mã thông báo được hỗ trợ bởi các tài sản như kim loại quý. bất động sản hoặc vốn chủ sở hữu của công ty. Do đó, điều này cung cấp cho họ giá trị nội tại đồng thời cung cấp một số cải tiến cho các nhà đầu tư và người tiêu dùng như:

- Quyền sở hữu theo phân đoạn & tính thanh khoản các tài sản khó phân chia như bất động sản thương mại và mỹ nghệ tiếp tục có đặc điểm là chi phí đơn vị cao có tính thanh khoản thấp.

- Thị trường 24/7 vượt xa mức thông thường của thị trường chứng khoán, 9:30 sáng – 4:00 chiều. (EST), giờ làm việc điển hình. Tài sản mã hóa sẽ được giao dịch theo cách tương tự như BTC hoặc ETH.

- Giải quyết nhanh chóng có khả năng tăng tốc độ thanh toán chứng khoán, giải quyết các giao dịch trong vài phút so với ngày.

- Giảm chi phí trong hành chính, văn phòng trung gian / hậu cần và sự tuân thủ có thể giảm đáng kể do tự động hóa. Chúng bao gồm các hoạt động như phân phối, mua lại và bỏ phiếu ủy quyền, có thể được lập trình thông qua hợp đồng thông minh để cải thiện hiệu quả.

Token hóa không cần phải phá vỡ toàn bộ quá trình đầu tư; nó chỉ nhằm mục đích hợp lý hóa nó bằng cách loại bỏ các bên trung gian và giảm chi phí.

Một ví dụ về điều này đi kèm với các gánh nặng về quy định như KYC và AML có thể được lập trình ở cấp độ mạng. Một doanh nghiệp có thể làm cho bất động sản được mã hóa của họ chỉ có thể được chuyển nhượng cho các cá nhân đã được KYC / AML phê duyệt trước đó cư trú tại các quốc gia cụ thể.

Danh tính nhà đầu tư sẽ được liên kết với một ví tài sản tiền điện tử. Nếu một nhà đầu tư cố gắng giao dịch các mã thông báo cho một cá nhân không được chấp thuận, giao dịch sẽ không thành công. Điều này loại bỏ nhu cầu mỗi bên phải thực hiện thẩm định đối với từng nhà đầu tư và làm cho nó chỉ phải được thực hiện một lần.

Mặc dù token hóa không đảm bảo tính thanh khoản, nhưng nó cung cấp cho các nhà đầu tư quyền truy cập vào các cơ hội được nhắm mục tiêu mà nếu không sẽ nằm ngoài tầm với. Điều này có thể bao gồm, ví dụ, khả năng mua vốn chủ sở hữu dưới dạng mã thông báo trong một tòa nhà cụ thể.

Ở mức cực đoan, điều này có thể khiến chủ sở hữu tài sản kết hợp các tài sản lại với nhau theo cách mà trước đây không thể thực hiện được, hưởng lợi từ việc tăng khả năng tiếp cận vốn. Mặc dù điều này sẽ cần phải diễn ra theo các hướng dẫn quy định hiện hành, nhưng các mã thông báo được hỗ trợ an toàn có thể khuyến khích các nhà đầu tư toàn cầu đầu tư vào các cơ hội đã bản địa hóa trước đó.

Cảnh quan hiện tại là gì?

Tokenization không phải là một sản phẩm hoàn chỉnh. Vẫn còn những vấn đề trong cách đảm bảo mã thông báo thực sự được hỗ trợ bởi tài sản mà nó có ý định, cũng như các vấn đề trong việc đảm bảo thực thi điều này.

Các quy định về tài sản tiền điện tử, nói chung, không rõ ràng trên nhiều khu vực pháp lý và chúng không chính xác hơn đối với tập hợp con này. Mặc dù token hóa vẫn còn sơ khai, nhưng ngày càng có nhiều bên tham gia vào không gian.

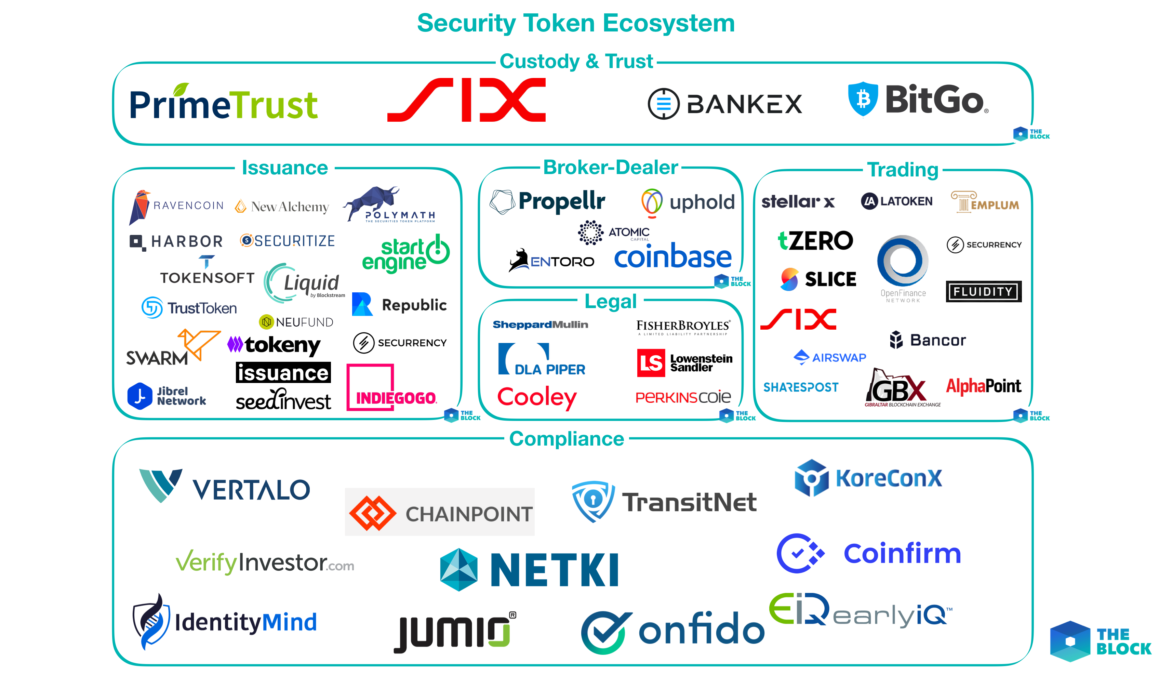

Hệ sinh thái mã thông báo bảo mật (Khối)

Hệ sinh thái mã thông báo bảo mật (Khối)

Các công ty này hiện đang xây dựng nhiều cơ sở hạ tầng cần thiết cho các tài sản mã hóa.

Mặc dù có những dịch vụ khác sẽ cần được tạo ra, bao gồm các dịch vụ dữ liệu thị trường và nghiên cứu / xếp hạng phổ biến cho các thị trường truyền thống, nhưng các nền tảng đang được hình thành.

Theo một báo cáo của PWC, 28 Dịch vụ Mã thông báo Bảo mật (STO) đã huy động được 442 triệu đô la trong năm 2018, với dự kiến 2019–20 sẽ thấy con số đó tăng đáng kể.

Một STO như vậy, tZERO (công ty con của gã khổng lồ thương mại điện tử Overstock), là một ví dụ điển hình về cách tài sản mã hóa có thể hoạt động trong thực tế.

Hơn 1.000 nhà đầu tư trên toàn thế giới đã đóng góp vào khoản huy động STO 134 triệu đô la ban đầu, với các mã thông báo họ mua có thể được giữ bởi một nhà môi giới hoặc trong ví cá nhân của họ. Các mã thông báo này sau đó sẽ được giao dịch tự do khi nền tảng tZERO ra mắt vào năm 2019.

Bản thân công ty đặt mục tiêu xây dựng một nền tảng giao dịch được thiết kế đặc biệt cho các tài sản được mã hóa và đã ký kết thỏa thuận với một công ty cổ phần tư nhân để cho phép giao dịch các khoáng sản quý hiếm như coban trên nền tảng.

Mặc dù phần lớn trọng tâm là phát hành và giao dịch, nhưng khía cạnh quan trọng nhất để cho phép các nhà đầu tư tham gia vào DeFi là các giải pháp giám sát.

Sàn giao dịch chứng khoán Thụy Sĩ SIX đang phát triển một nền tảng giao dịch cho các tài sản được mã hóa, được gọi là Sàn giao dịch kỹ thuật số SIX. Điều này sẽ tuân theo các quy định tài chính của Thụy Sĩ giống như sàn giao dịch cốt lõi và sẽ là “cơ sở hạ tầng giao dịch, thanh toán và lưu ký được tích hợp đầy đủ” cho các tài sản kỹ thuật số được dự định mở rộng để bao gồm các tài sản như mỹ nghệ.

Hầu hết các tùy chọn lưu ký tài sản tiền điện tử cho đến nay đã được đưa ra bởi các công ty đầu tiên về tiền điện tử, chẳng hạn như Coinbase hoặc Xapo. Không có gì ngạc nhiên khi các giải pháp lưu ký cho tài sản mã hóa đang được đưa ra bởi các công ty dịch vụ tài chính hiện tại, dựa trên kiến thức quy định của họ và mối quan hệ chặt chẽ với tài sản truyền thống.

Một thực thể Thụy Sĩ khác, ngân hàng đầu tư Vontobel, đã ra mắt Kho tài sản kỹ thuật số để cung cấp các giải pháp giao dịch và giám sát cho các ngân hàng và các nhà quản lý tài sản. Việc cung cấp của Vontobel một lần nữa liên quan đến các quy định hiện có mà họ đã tuân thủ với các nội dung thông thường.

Khi token hóa trở nên phổ biến hơn trong những năm tới, số lượng các bên quan tâm có thể sẽ tăng lên đáng kể, cả từ các công ty đầu tiên về tiền điện tử và các tổ chức tài chính hiện tại.

Tầm nhìn của Jibrel

Khả năng mã hóa tài sản trong thế giới thực và đưa chúng vào hoạt động “on-chain” là một phần quan trọng trong tầm nhìn của Jibrel. Có nhiều loại nội dung khác nhau cần được mã hóa, bao gồm:

- Tiền tệ và hàng hóa (để lưu trữ và chuyển giao giá trị)

- Công cụ nợ (để cho vay tự động)

- Công cụ nợ được chứng khoán hóa (để giao dịch)

Jcash là đại diện cho điều này, cung cấp các mã thông báo kỹ thuật số được hỗ trợ bằng tiền tệ (chẳng hạn như EUR, USD, GBP và KRW). Những ‘Tiền điện tử’được hỗ trợ đầy đủ bởi các tài sản cơ bản của họ, có nghĩa là người tiêu dùng có thể tin tưởng rằng tài sản của họ được đảm bảo trong trường hợp Jibrel ngừng tồn tại hoặc hoạt động.

Tuy nhiên, tiền tệ fiat chỉ là loại tiền đầu tiên trong số nhiều loại tài sản khác nhau sẽ được đưa vào chuỗi.

Jibrel là công ty đầu tiên thực hiện giao dịch Sukuk trên blockchain, sử dụng Ethereum để cho phép Ngân hàng Al Hilal bán một phần phát hành trái phiếu Hồi giáo.

Đợt phát hành này đã chứng minh nhiều lợi ích hiệu quả mà tổ chức phát hành có thể mong đợi, bao gồm tạo điều kiện thuận lợi cho việc thanh toán và bù trừ, giảm rủi ro thanh toán, giảm chi phí giao dịch và một mạng lưới hoạt động và luôn sẵn sàng.

Jibrel cũng hợp tác với SEED Group, thông qua đó, tập đoàn này nhằm mục đích mã hóa 250 triệu đô la Mỹ tài sản tài chính của họ.

Trong 12 tháng tới, Jibrel sẽ thêm vào Jcash và các chương trình thí điểm như trên bằng cách cho phép sử dụng và giao dịch hàng hóa, bất động sản và Sukuk / trái phiếu qua Ethereum. Điều này sẽ cho phép nhiều chủ sở hữu tài sản mã hóa tài sản của họ hơn và sẽ mở ra các cơ hội mà trước đây không tồn tại.

Ngoài việc giúp phát hành mã thông báo có thể thực hiện được, cũng có yêu cầu cung cấp các giải pháp lưu trữ và giao dịch cấp tổ chức.

Điều này bao gồm ví, với Jwallet nhằm cung cấp bảo mật cấp ngân hàng trong khi duy trì toàn quyền kiểm soát của người dùng. Nó cho phép người dùng tìm kiếm thông qua các giao dịch và số dư theo cách mà khách hàng ngân hàng và các nhà đầu tư tổ chức đã trở nên quen thuộc.

Các lần lặp lại trong tương lai cũng sẽ tạo điều kiện thuận lợi cho việc phân tích chi tiết các khoản chuyển và số dư, cũng như cho phép các giao dịch được quy định, bao gồm kiểm tra KYC / AML trên các địa chỉ blockchain. Đây là những chức năng quan trọng mà các nhà đầu tư dày dạn kinh nghiệm sẽ yêu cầu nếu họ muốn áp dụng tài sản kỹ thuật số.

Nếu các nhà đầu tư tổ chức dự kiến sẽ áp dụng chứng khoán được mã hóa, việc cung cấp các giải pháp như vậy là một bước quan trọng. Có rất ít điểm tạo điều kiện thuận lợi cho một thế giới được mã hóa nếu có giới hạn các giải pháp tài sản kỹ thuật số sẵn sàng cho nhà đầu tư.

Trong khi hầu hêt ví tiền điện tử hiện đang tồn tại chủ yếu tập trung vào việc cho phép người dùng gửi và nhận tiền điện tử, Jwallet đã được thiết kế từ đầu để tạo điều kiện thuận lợi cho việc sử dụng tài sản tiền điện tử.

Daniel Elias, Tiếp thị tại Jibrel

Daniel Elias, Tiếp thị tại Jibrel

Daniel thuộc nhóm tiếp thị Jibrel, một công ty blockchain cung cấp tiền tệ, cổ phiếu, hàng hóa và các tài sản tài chính khác dưới dạng mã thông báo ERC-20 tiêu chuẩn trên chuỗi khối Ethereum. Anh ấy là một hacker tăng trưởng với kiến thức nền tảng về tư vấn quản lý đã giúp các ngân hàng như JP Morgan, Goldman Sachs và HSBC chuyển đổi kỹ thuật số trước khi chuyển đổi sang các công ty khởi nghiệp..

Facebook

Facebook YouTube

YouTube